博通AVGO作为我们2025年必买10只股里面的首选,该公司定制化AI芯片极度乐观的展望预期公布后,引爆了华尔街市场的热情。

为什么我们非常看好博通将要抢夺英伟达GPU的市场份额?

那么定制化AI芯片的优势在哪?

市场规模有多大?

相关的美股公司有哪些?

我们周末阅读了大量顶级投行的研究报告,提炼了里面多个核心观点分享给大家,记得关注和收藏!

什么是ASIC定制芯片?

行业称为专用集成电路,往往是只针对特定客户的某种特定功能而开发出来,无法做到像GPU和CPU加上操作系统就可以部署在任意客户应用场景下。

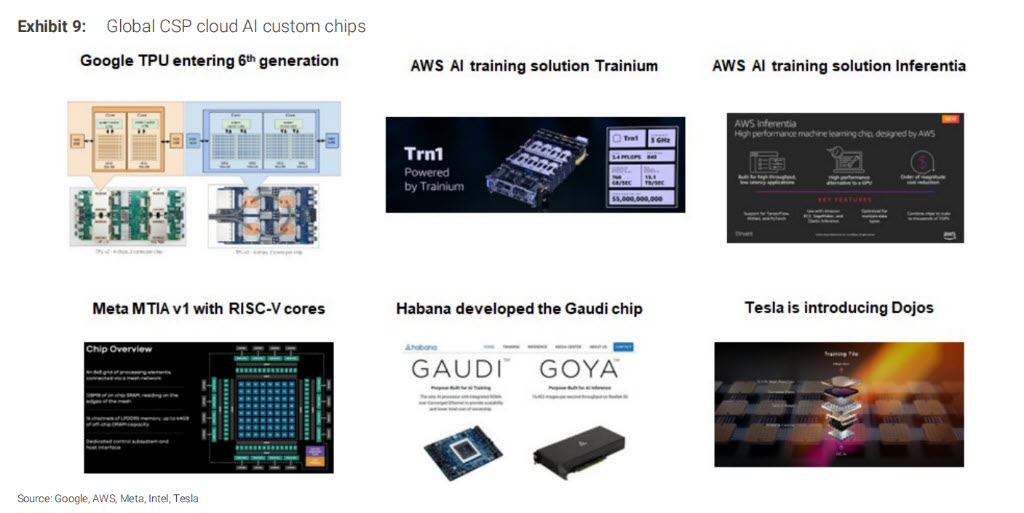

为什么谷歌这类互联网大厂要找上博通去开发了一款专用AI ASIC?

其中的逻辑是这样的,因为谷歌打造自己的Gemini人工智能模型,与ChatGPT对抗。但英伟达芯片太贵,而且货很难买到,买完硬件还需要用英伟达的CUDA软件,配上英伟达NV Link网络传输,才能够实现 GPU 之间的高速数据共享,使得多个 GPU 可以更快速地协同工作,提高并行计算效率。

听起来是不是被黄仁勋拿捏得死死的,于是,谷歌想来想去直接决定自己研发,谷歌自己搞芯片的首要逻辑条件是:

第一、我不想依赖CUDA,自然而然我可以不用英伟达的GPU,可以不给英伟达剥削我的机会;

第二、我自己开发一款专用芯片,这款芯片只用我自己开发的系统,只要能跑我自己的算法,能训练我自己的模型就够了

互联网大厂,以及那些跑模型的AI公司,对算力极度渴求,但是又不想花大钱的买英伟达芯片,就找到了博通,Marvell(MRVL)这样的芯片开发经验丰富的公司来协助完成新的芯片研发工作,最终在风险,算力,性能,成本上达到完美的平衡点。

有消息称微软就找到Marvell谈合作,Marvell高管还透露称:微软给的机会比想象中要大。

ASIC 优势是什么?

尽管英伟达的AI GPU性能卓越,但摩根士丹利认为,云服务提供商如谷歌、亚马逊和微软,仍在积极推动ASIC设计。这背后的驱动力主要有两个。

目前AI ASIC单卡算力低于GPU芯片,但由于其成本较低,在推理常用精度下,展现出了更高的性价比,功耗也更低。

此外,由于ASIC专为特定任务设计,其算力利用率可能更高,谷歌TPU算力利用率可超过50%,谷歌也在不断优化其TPU系列,最新的TPU v6在能效上比上一代提升67%。对于云厂商来说,ASIC还是增加供应链多元性的重要选择。

例如,在同等预算下,AWS的Trainium 2可以比英伟达的H100 GPU更快速完成推理任务,且性价比提高了30-40%。Trainium3计划于2025年下半年推出,计算性能提高2 倍,能效提高40%。

当下,ASIC的代表玩家博通和Marvell(两家占ASIC市场超60%的份额),已经领先市场几个身位。前者作为谷歌自研AI芯片TPU的制造商,已维持合作关系将近10年之久,MRVL自推出该业务25年以来,已设计超过2000款ASIC,曾受亚马逊、谷歌、微软邀请开发定制AI芯片。

看到这里我相信,大家都对AI ASIC的背后逻辑搞的清清楚楚了,值得点个赞支持一下。大家好,这里是美股投资网,由前纽约证券交易所资深分析师Ken创立的频道,专注人工智能,挖掘美股投资机会,旗下AI量化金融终端 - 美股大数据 StockWe.com 每天追踪机构主力资金买卖情况,多空情绪。

下一个问题,是否博通真的有能力抗衡英伟达帝国?

答案是有,目前英伟达生态系统有三张王牌,硬件GPU+软件CUDA和网络传输NV LINK,为英伟达打造出难以撼动的技术护城河,其中NV LINK是英伟达早在2016年开发私用专用网络协议。NV LINK是一种高速、低延迟的互联技术,其4.0版本目前的速度几乎是传统网络构架PCI-E Gen 5标准速度的三倍。别的玩家根本无法和英伟达比拼,比如AMD,

但是,博通就不一样了,它也是做网络出身的,博通在网络芯片、交换机和路由器方面有强大的技术积累,能够提供高性能的网络传输,这方面不比英伟达NV LINK差,这对于数据中心和云计算环境至关重要,这就是为什么博通公布财报后,提供以太网交换机的美股ANET就出现大涨,大家还记得吗?ANET这是我们2024年初,必买10只股之一,现在接近翻倍了,最近4:1反向分拆股。

而当博通把定制AI芯片做出来以后,公司完全不需要考虑是否兼容英伟达的CUDA,只要能跑自家公司的算法,系统和模型就足够了。简单来说就是

博通AI定制芯片+ 客户自己的软件+ 博通网络 去挑战 英伟达GPU+ 英伟达CUDA+ NV LINK

客户自己在自己封闭的圈子里跑自己的模型,系统和算法,自己开发一个即可,如果客户没有?博通这里多的是,只要网络软硬件全打通,博通核心业务就擅长这个!博通以太网交换机芯片主要用于数据中心和服务器集群设备,负责高效、高速地处理和传输数据流。博通芯片对于构建AI硬件基础设施可谓必不可少,因为它们能够确保数据在GPU处理器、存储系统和网络之间的高速传输,而这对于ChatGPT等生成式AI来说极为重要,特别是那些需要处理大量数据输入和实时处理能力的应用,如Dall-E文生图、Sora文生视频大模型等。

凭借在AI ASIC市场的领军者地位,博通不久后或将打破英伟达所的“AI芯片垄断地位”。

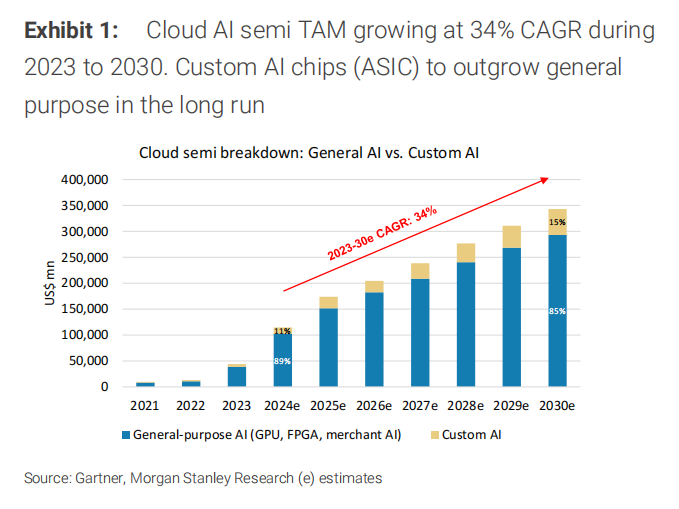

AI ASIC市场规模有多大?

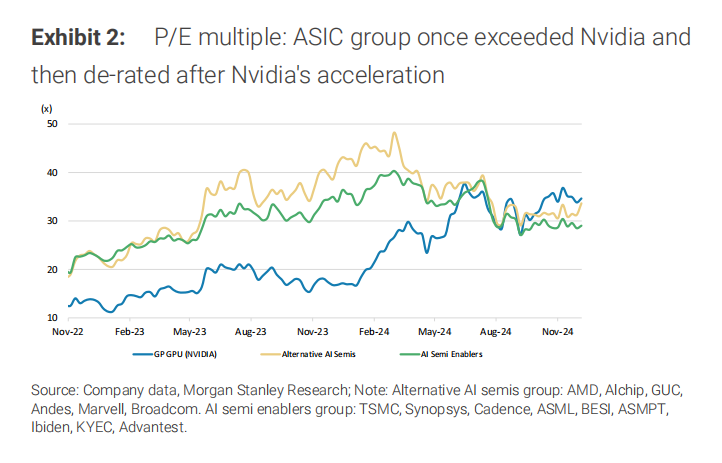

我们先从成长空间来看,摩根士丹利预计,AI ASIC市场规模将从2024年的120亿美元增长至2027年的300亿美元,年复合增长率达到34%。

全球AI计算需求呈现爆炸式增长。蓝色为GPU和FPGA半定制芯片,黄色则为ASIC全定制芯片

而博通财报显示,博通的AI相关营收(数据中心以太网芯片+AI ASIC)同比猛增220%,全财年累计达到122亿美元,未来还将与三个非常大型的客户开发ASIC定制AI芯片。根据美股大数据调研发现,Facebook母公司Meta最新的自研AI芯片都将选择博通作为自研芯片技术的核心合作伙伴,Meta此前与博通共同设计了Meta的第一代和第二代AI训练加速处理器,预计博通将在2024年下半年以及2025年加快研发Meta下一代AI芯片 MTIA 3。

据消息人士透露,OpenAI 已与博通合作数月,专注于推理芯片的开发,未来还将与更多合作伙伴共同开发其他类型芯片。

不同于训练芯片,推理芯片主要用于运行训练好的模型,处理实时用户查询等任务。博通帮助 OpenAI 将芯片设计适配制造需求,并优化了芯片的设计元素,以便在芯片间和系统间更快地传输信息。而台积电作为全球最大的半导体代工厂,是 OpenAI 制造芯片的关键合作方,OpenAI 的首款定制芯片预计将于 2026 年由台积电量产,具体时间可能根据进展有所调整。

博通预测,2027 财年的潜在市场将达到 600 亿至 900 亿美元,我们美股投资网取一个中间值,也就是750亿美元,是122亿美元的6倍之多,那么AVGO博通的股价至少有3-5倍的长期上涨空间。

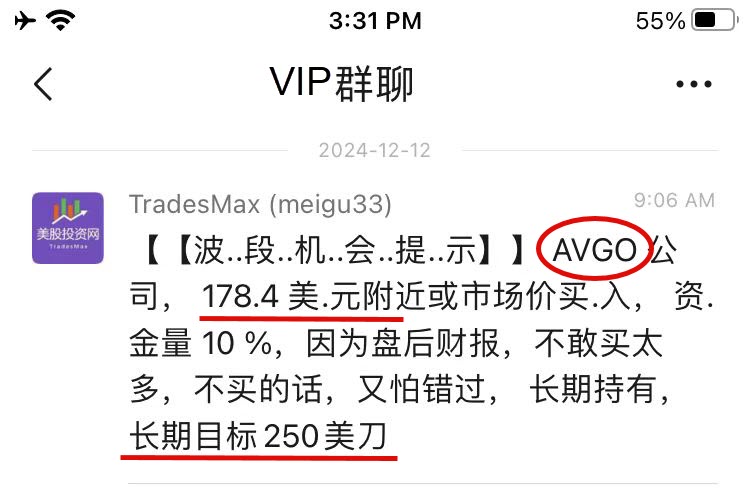

我们早在博通财报前,我们就提醒过VIP群,178.4美元买入博通,因为我们怕财报后暴涨而错过,长期持有,目标250美元。

现在我们的视频分析不是让大家去追高,而是让你更了解这家公司,关注这公司接下来是否出现回调,就可以找机会上车。

此外,瑞穗的分析师Jordan Klein指出,华尔街正在关注谷歌等大型云计算公司对ASIC的需求,这可能是导致英伟达股票在周五意外下跌的原因之一。“在我看来,定制化AI芯片每年都将实现从英伟达AI GPU中抢占份额,尽管英伟达GPU仍在AI训练目的中占据主导地位。”

在华尔街,投资机构们在博通业绩出炉后纷纷大幅上调对于该公司未来12个月的目标股价预期,华尔街最高目标价已经高达260美元,且共识评级为“强力买入”,没有一位分析师给出“卖出”。金融巨头摩根大通将博通目标股价从210美元大幅上调至250美元,并且维持“增持”这一最高评级,意味着在摩根大通分析师看来总计市值已经突破万亿美元大关,且最新股价高达224美元的博通还能继续往上冲。另一知名机构Benchmark则将目标股价从210美元大幅上调至255美元,KeyBan则将博通目标价从210美元一举大幅上调至华尔街最高目标价260美元。

最后

研报中提到,量子计算的潜在崛起可能会对AI半导体需求产生冲击,但目前来看,量子计算在AI推理领域的适用性较低,短期内难以取代ASIC和GPU。此外,退役GPU也可能成为ASIC市场的威胁。一些云服务商可能选择通过使用退役GPU降低成本,而不是投资昂贵的ASIC。

摩根士丹利总结道,ASIC的崛起并不意味着GPU的衰退。相反,这两种技术将长期共存,为不同需求场景提供最佳解决方案。

在未来的AI市场中,ASIC将凭借成本和能效优势争取更多份额,而英伟达则将继续依靠其技术领先性巩固市场地位。

下一期视频,我们将会陆续公布2025年必买的10只股,记得关注订阅并打开小铃铛,这样就不会错过,今天的视频到这里就结束了,你对博通的未来有何看法?认为会对英伟达造成威胁?欢迎在评论区与我们分享你的见解。